不動産投資の始め方完全ガイド|20歳後半から始める安心・堅実な資産形成

目次

はじめに

不動産投資を検討し始めた20代後半の方の中には、

「物件の種類が多くて何から始めたらいいか分からない」

「初めてのローンは怖くて手が出せない」

「そもそも、本当に利益がでるのか不安」

このような考えから、なかなか投資に踏み切れない方は多いのではないでしょうか。

不動産投資は”将来の安心”をつくるための現実的な選択肢である一方で、不動産投資には「怖い」「騙されそう」のようなネガティブなイメージがあるのも事実です。

本記事では、そういった不動産投資に対する不安を解消しながら、多くの投資家様のご対応をしてきた総合不動産会社だからこそお伝えができる、初めての不動産投資に必要な考え方やコツをお教えいたします。

不動産投資は、堅実な資産形成

なぜ今資産形成が求められているのか?

・国民年金保険料は増加し、年金受給額は減少

「老後のために貯金しなきゃ」と思っていても、毎月の生活費や将来の不安でなかなか行動に移せない…そんな方も多いのではないでしょうか。でも実際には、“自分で備える力”がこれからますます求められる時代です。

■ 年金は「払う額は増えて」「もらえる額は減る」傾向に

こちらのグラフをご覧ください。

- 保険料は年々上がって、2021年度には16,610円/月

- でも受け取れる年金は下がり気味で、65,075円/月

つまり、「将来のために払っているはずなのに、思ったよりもらえない」時代になりつつあるのです。

日本年金機構「国民年金保険料の変遷」、厚生労働省「令和2年版厚生労働白書」より筆者作成

■ だからこそ、若い人たちも“投資”に目を向け始めている

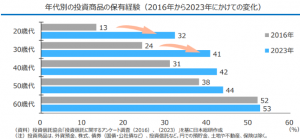

実は今、20代・30代の投資経験者がどんどん増えているのをご存じでしょうか?

- ・20代の投資経験者は13% → 32%

- ・30代では24% → 41%に増加

若いうちから「投資は特別な人のものではない」と考える人が増え、

少額から始められる方法を選んで“将来に備える”人が確実に増えています。

引用:日本総研.若年層における投資拡大の背景と今後の課題

https://www.jri.co.jp/MediaLibrary/file/report/researchfocus/pdf/15094.pdf

なぜ不動産投資なのか?

■ ”実質資産”は、物価が上がっても不動産は価値が下がりにくい

インフレが進むと、現金や預金の「実質的な価値」は目減りしてしまいます。一方、不動産は建物や土地といった“実物”に価値があるため、物価の上昇に連動して資産価値や家賃が維持・上昇しやすいのが特徴です。

そのため、不動産はインフレに強く、お金の価値が下がる時代でも資産を守りやすい選択肢として注目されています。

■ 少ない自己資金で始められる“投資用マンション”が主流に

「不動産って何千万円もかかるんじゃないの?」と思われがちですが、今は100万円前後の自己資金でスタートできる投資用マンションが主流です。

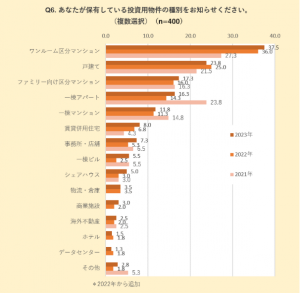

- ・一番多いのは「ワンルーム区分マンション」で36〜38%

- ・初期費用の安さから、会社員や若年層の支持が広がっています

参考:GLOBAL LINK MANAGEMENT.第3回 不動産投資に対する意識調査~不動産価格高騰で投資リスクに敏感~

https://www.global-link-m.com/company/institute/

初心者が知っておくべき不動産投資の基礎知識

不動産投資の基本的な仕組みと収益構造(インカム/キャピタル)

不動産投資とは、マンションやアパートなどの不動産を購入し、その物件から得られる収益によって資産を形成する投資手法です。主な収益は以下の2種類に分けられます。

①インカムゲイン(家賃収入)

保有している不動産を他人に貸し出すことで、毎月安定した家賃収入を得るタイプの利益です。定期的な収入源になるため、老後の年金代わりとして注目されています。

②キャピタルゲイン(売却益)

購入した不動産を将来的に値上がりしたタイミングで売却し、その差額で利益を得るタイプの収益です。市場の動向やエリア価値の上昇がカギとなります。このように、不動産投資は「持つことで収入を得る」「売ることで利益を得る」という2つの柱で収益を上げる仕組みになっています。

不動産投資物件の種類

不動産投資と一口に言っても、物件の種類によって投資スタイルは大きく異なります。代表的な3つの物件種類を紹介します。

①ワンルームマンション投資

都市部の単身者向け物件に投資するスタイル。比較的安価で始めやすく、空室リスクも低いのが特徴です。初めての不動産投資に選ばれることが多いです。

②アパート一棟投資

複数の部屋をまとめて所有する投資スタイル。一室あたりの収益はワンルームより低くても、戸数が多いため全体の収益性は高くなりやすいです。ただし、初期費用は大きくなります。

③商業施設・店舗投資

テナントに貸し出す物件に投資するスタイル。賃料が高く、長期契約も見込める一方で、景気や立地条件の影響を受けやすく、空室期間が長引くリスクもあります。

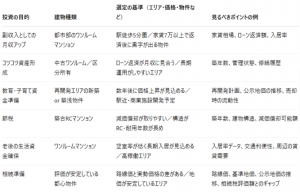

投資を始める前に明確にしたい「不動産投資の目的」

不動産投資は、投資の目的によって、選ぶべき物件の種類・エリア・ローンの組み方などの様々な選択が変わってきます。闇雲に物件を探す前に、「なぜ自分は投資をしたいのか?」を整理しておくことが、失敗しない第一歩なのです。

不動産投資の目的一覧

自分がどの目的に当てはまるのかを明確にすることで、物件選びや資金計画が具体的になります。

①副収入としての月収アップ

「今の給料にプラスして、月々数万円でも安定した副収入がほしい」という方に選ばれているのが、不動産投資による家賃収入です。

たとえば、月7万円の家賃収入がある物件をローンで購入し、返済が月5万円だった場合、手元に月2万円の利益が残ります。毎月安定して入ってくる“第2の給料”として、不動産投資を活用する会社員が増えています。

②コツコツと資産形成をしたい

「いきなり大きな収入がほしいわけではないけれど、少しずつ将来のために資産を築いておきたい」そんな方にとって、不動産は“預金の次”に持つ実物資産としてぴったりです。家賃収入がコツコツ積み重なり、将来的にはローン返済も終わって資産として残るのが大きな魅力です。

③教育・子育て資金準備

「数年後にまとまった出費がある」「子どもの進学費用に備えたい」といったライフイベントに向けて、価値が上がりそうな物件を購入し、売却益で現金化する投資方法もあります。タイミングを見て売却できるので、必要なときにお金を引き出せる柔軟性があります。

④節税

「年収が増えて、税金が重く感じるようになってきた」という人に選ばれているのが節税目的の不動産投資。不動産は”帳簿上の価値”が毎年減っていくため、経費として所得から差し引くことができます(減価償却)。

⑤老後の生活資金を確保したい

年金だけでは不安という人にとって、不動産投資は“第二の年金”になります。働いているうちにローンを返済しておけば、定年後は家賃収入がそのまま毎月の生活費に。さらに、万一のときには物件を売却してまとまった現金に変えることも可能です。

⑥相続準備

「将来、家族に価値あるものを残したい」そんなとき、不動産は現金と比べて相続税の評価額が抑えられる傾向があり、節税しながら資産を引き継ぐ手段になります。地価が安定しているエリアの物件を選べば、資産価値を落とさずに引継げる可能性が高くなります。

目的別_建物種類と選定基準

【参考資料】エスリード株式会社営業用資料「立地×資産価値」説明フレーム(PDF)

不動産投資の成果を左右する「物件選び」

「不動産投資で成功するには何が大事ですか?」という質問に対し、私たちは「物件選びがすべて」とお伝えしています。家賃収入や資産価値、売却時の出口戦略─それらの基盤になるのは「どの場所に、どんな物件を選んだか」。 裏を返せば、どんなにローン条件が良くても、立地と物件の見極めを誤れば、その後の運用は苦しくなります。

だからこそ、最初に抑えておきたいのは、「価値の下がりにくい場所」と「管理・需要の整った物件」を選ぶことです。

①地価推移:資産価値の上昇が期待できるか

将来、物件の価格が下がりにくいか、むしろ上がる可能性があるかを見極めるには、

そのエリアの公示地価・基準地価の推移を確認するのが有効です。例えば、地価が安定的に上昇しているエリアは、それだけニーズが集中し、資産価値が守られやすい傾向があります。

<チェックポイント>

・過去3〜5年の公示地価の推移

・隣接エリアとの価格差(まだ価格向上が見込めるか)

・政策的な注目(都市計画・市の成長ビジョンがあるか)

②交通利便性:空室リスクを抑える“アクセス力”

「駅から近い」「複数路線が使える」「都心まで乗り換えなし」といった交通条件は、

入居者が部屋を選ぶ際に最も重視する要素の一つです。特に都心部や都市圏では、駅徒歩5分以内+ターミナル駅15分圏内が、安定した入居を実現する立地条件の目安になります。

<チェックポイント>

・最寄駅からの距離(徒歩5分以内が理想)

・利用可能路線の数(2路線以上が望ましい)

・通勤需要の強い主要駅(新宿・梅田など)までの所要時間

③再開発・新駅計画:未来の資産価値を見据える

将来的に再開発や新駅開業が控えているエリアは、今後の資産価値上昇が期待できる“仕込みエリア”です。

まだ相場に反映されていない場合、今のうちに投資することで売却益(キャピタルゲイン)を狙える可能性もあります。

<チェックポイント>

・再開発プロジェクトの公式発表・着工時期

・商業施設や大学の新設情報

・駅の新設・地下鉄延伸計画など

④再調達価格:今の価格が割安かどうか

土地代や建築費が高騰している今、“同じ物件を今新築で建てようとするともっと高くつく”というケースがあります。 現在の販売価格が再調達価格より安ければ、割安で高スペックな資産を手に入れていることになります。

<チェックポイント>

・周辺の新築価格との比較

・土地価格(㎡単価)+建築コストの目安

・同規模・同立地で建てた場合の想定価格

⑤希少性・災害リスク:将来も選ばれ続ける場所か

建て替え制限が厳しく、新規供給が難しいエリアは、将来的にも**資産価値を保ちやすい希少エリア”と言えます。また、自然災害のリスクが低い場所は、入居者からも選ばれやすく、保有期間中のトラブルも少なくなります。

<チェックポイント>

・容積率・建ぺい率が高い(再開発余地あり)

・ハザードマップで浸水・土砂・液状化のリスクが低い

・都市計画区域の制限内容・地歴(昔の用途)など

ローンは怖くない! 資産形成のための正しい考え方

不動産投資をを検討し始めた方の多くが最初に直面するのが、 「ローンを組んでまで投資をして本当に大丈夫なのだろうか」という不安です。特に、投資に慣れていない方にとっては、“借金=リスク”というイメージが根強く、ローンという言葉に抵抗を感じるのは、ごく自然なことだと思います。

ですが実際には、会社員として安定した収入がある方こそ、ローンを上手に活用することで手元資金以上の大きな資産を効率的に築いているというケースが数多く見られます。

本項では、そうした資産形成の考え方を、私たちが日々のご相談でお伝えしている内容をもとに、 「ローンを活かす」という視点からわかりやすく解説していきます。

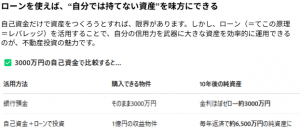

「借金=リスク」は誤解。ローンは“資産づくりの味方”

不動産投資でよくある誤解のひとつが、「借金=負担になる」という考え方です。でも実際には、ローンの返済は家賃収入の中から賄うため、 月々の支出を増やすことなく、自分の資産を積み上げていく仕組みとなります。

キャッシュが残らなくても、“純資産”は毎年増えている

「家賃収入がそのままローン返済に消えるなら意味がない」という声もありますが、しかしそれはキャッシュフローのみを考慮しているためです。大事なのは、ローン返済=負債が減る=純資産が増えるという構造です。

ローンを使えば、“自分では持てない資産”を味方にできる

自己資金だけで資産をつくろうとすれば、限界があります。しかし、ローン(=てこの原理=レバレッジ)を活用することで、自分の信用力を武器に大きな資産を効率的に運用できるのが、不動産投資の魅力です。

はじめての不動産投資にワンルームマンションがおすすめの理由

ここまでは、不動産投資の基本的な仕組みや目的の考え方、物件選びのポイント、契約までのステップなど、 不動産投資を始めるうえで知っておくべき全体像をご紹介してきました。

そして実際に「何から始めるべきか?」と考えたとき、最初の一歩として多くの方に選ばれているのがワンルームマンション投資です。

投資に対する不安がある方でも、小さなリスクで始めやすく、賃貸需要が安定しており、将来的な売却も視野に入れやすいです。ワンルームマンションには、これから不動産投資を始める方にとって必要な条件が、バランス良く揃っていると言えます。

少額で始めやすい

ワンルームマンションの魅力は、比較的少ない自己資金で投資を始められる点にあります。物件価格が一棟アパートやファミリーマンションに比べて抑えられているため、自己資金100万円前後からスタートすることも可能です。

また、会社員であれば信用力があるため、ローン審査も通りやすく、融資を活用した投資がしやすいのも特徴です。

家賃相場のブレが少ない=収支予測が立てやすい

ワンルームマンションは、家賃相場が安定しているという特徴があります。特に都市部では、単身者の転入・転出が多いため、極端に家賃が下がることが起こりにくく、収支のブレが小さい傾向があります。

これは、不動産投資初心者が投資計画を立てる上で非常に大きなメリットとなります。変動の少ない収入を見込めるため、ローン返済・運用費用・収益のバランスを事前にシミュレーションしやすく、 「思ったより儲からなかった」「赤字になった」といったリスクを避けやすくなります。

売却がしやすい

不動産投資では「買うとき」だけでなく「やめたいときにどう売れるか(=出口戦略)」も重要です。その点、ワンルームマンションは購入希望者が多く、売却先が見つかりやすいのが大きな強みです。

ファミリー物件や一棟物件と比べて単価が低く、現金購入する個人投資家や法人需要もあるため、流動性が高い傾向があります。 「しばらく運用したけれど、ライフプランが変わった」「売却して他の投資に回したい」といったときに、 スムーズに現金化できるという点は、不動産投資初心者にとって心強いポイントです。

初めての不動産投資に自社直販型モデルという選択肢を~エスリードダイレクトのご紹介~

──自社直販だからこそ、“安心・納得”の価格と体制で始められる

ここまで、不動産投資において重要なのは「目的を明確にし、立地や管理状態などを見極めて物件を選ぶこと」だとお伝えしてきました。

そのうえで、「では、どこから買うのがベストなのか?」という問いに対する一つの答えが、エスリードダイレクトの直販型モデルです。

はじめての不動産投資を検討する方にとって、価格の妥当性と信頼できるサポート体制は何より重要なポイント。

エスリードダイレクトは、まさにその2つを兼ね備えたサービスです。

■ 外部仲介料がない直販型だから、購入価格が圧倒的に割安

多くの投資用不動産では、開発会社と販売会社が分かれており、その間に複数の仲介手数料が発生しています。その結果、実際の物件価値以上の価格で買ってしまい、「始めた瞬間に損をしていた」というケースも少なくありません。

一方、エスリードダイレクトは物件の企画・開発・販売までをグループ内で一貫して行う直販モデルのため、そのような他社を挟んだ仲介手数料が一切かかりません。つまり、“価値に見合った価格で物件を購入できる”=無駄に高い買い物にならないということです。

■ 物件選定基準を抑えた“投資目線”の物件を提供

エスリードでは、自社で用地を選定し、建物の品質や設備、管理体制まで「投資用として価値が落ちにくい物件」にこだわって開発しています。そのような投資判断のポイントを一つひとつ自分で調べて回らなくても、重要な基準をおさえた物件に出会いやすいのが特徴です。

■ 購入後も一貫したグループ支援で、安心して運用可能

エスリードダイレクトでは、販売後もグループ会社が賃貸管理(入居者募集・家賃回収)・建物管理(清掃・修繕)・売却サポートまでをトータルに支援しています。

「契約したら担当がいなくなった」「管理は別会社で連絡がとれない」といった不動産投資に多いトラブルは発生しないため、安心して運用が可能です。

まずは無料相談・会員登録から!

──疑問や不安は、プロに直接聞くのが一番早い

ここまでお読みいただき、不動産投資の基本やワンルームマンションの魅力、エスリードダイレクトの強みについて理解が深まった方も多いのではないでしょうか。

しかし、「自分に合った物件ってどんなもの?」「ローンはどのくらい組めるの?」「いきなり購入までは不安…」など、実際に検討し始めると、さまざまな疑問や不安が出てくるのも自然なことです。

そんなときは、一人で悩まず、まずは無料でプロに相談してみることをおすすめします。